Geschichten aus 50 Jahren Fondspolice: Daniel Happ über die Einführung der Depotmodelle

Vor 50 Jahren führte die Zurich Gruppe Deutschland als einer der ersten die fondsbasierte Altersvorsorge ein. Mittlerweile zählt Zurich zu den führenden Anbietern der Fondspolice. Grund genug, einen Blick in die Vergangenheit zu werfen und anlässlich des Jubiläums mit Zeitzeugen und Kollegen über Meilensteine der Fondspolice zu sprechen. Den Anfang macht Daniel Happ, Senior Investmentmanager in der Abteilung für fondsgebundene Strategien bei der Zurich Gruppe Deutschland. Im Interview erklärt er, was genau gemanagte Depotmodelle sind und wie sich die Investmentmöglichkeiten von Kunden bei der Fondspolice durch die Einführung der Depotmodelle 1995 erweitert haben.

Hallo Daniel, schön, dass du Zeit hast. Zum Einstieg erst einmal die Frage: Was macht eigentlich ein Investmentmanager und wie bist du zum Investment gekommen?

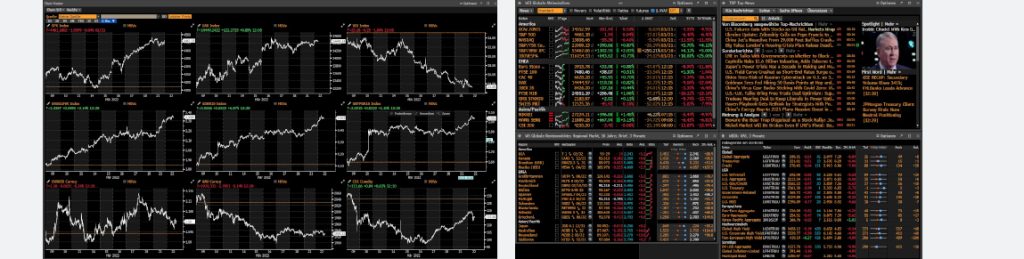

Daniel: Grundsätzlich bin ich bei Zurich für das Management von Fondsportfolios zuständig. Das heißt, ich baue Portfolios aus verschiedenen Fonds zusammen und entscheide regelmäßig in Abhängigkeit zur aktuellen wirtschaftspolitischen Lage, in welche Region, welches Land, welche Vermögenswerte bzw. welchen Fonds und welche Unternehmen wir die Sparbeiträge unserer Kunden im Rahmen der fondsgebundenen Altersvorsorge investieren. Um das optimal tun zu können, muss ich immer sehr gut informiert darüber sein, was gerade die Märkte bewegt. Bereits beim ersten Kaffee am Schreibtisch gehe ich die aktuelle Newslage sowie Analystenkommentare durch und überlege, welche Auswirkungen die Meldungen auf die Depotmodell-Portfolios haben könnte. Dazu nutze ich auch eine Reihe von Analysetools, wie z.B. Bloomberg, um den Kapitalmarkt zu beobachten. Daraus lese ich zum Beispiel heraus, wie viele Prozentpunkte der DAX sich in Echtzeit entwickelt oder wie sich die Renditen von Staatsanleihen verändern. Von diesen Ausgangswerten berechnen meine Kollegen und ich, ob und wie wir die Positionierung in den Portfolios anpassen müssen. Das Studium von Nachrichtenlage, Kapitalmarktentwicklung und Analystenresearch nimmt einen erheblichen Teil meiner Kapazität ein. Das ist es auch, was mich damals bei der Studien- und Berufswahl so am Kapitalmarkt begeistert hat: internationale politische Entwicklungen und Wechselwirkungen mit der Wirtschaft laufend im Blick haben. Ganz früher hatte ich deshalb sogar überlegt, Wirtschaftsjournalist zu werden und VWL studiert, um mein Verständnis für gesamtwirtschaftliche Entwicklungen zu schärfen. Letztlich hatte ich mich entschieden, ins Investmentmanagement zu gehen, weil ich meine Leidenschaft für politische Themen gut mit meinem Interesse an analytischen und mathematischen Fragestellungen verbinden konnte.

1995 hat Zurich seine gemanagten Depotmodelle als Teil der fondsbasierten Altersvorsorge eingeführt. Was ist genau ein Depotmodell und warum war ihre Einführung 1995 für Zurich und ihre Kunden so besonders?

Daniel: Der Begriff „Depot“ bezeichnet erst einmal nur das eigene Wertpapierkonto, mit dem der Kunde innerhalb seiner fondsbasierten Police am Kapitalmarkt teilnimmt. Das Depot ist somit quasi die Basis, um in Aktien, Anleihen oder andere Anlageklassen investieren zu können. Dieses Depot bestücken wir im Auftrag des Kunden mit einer Auswahl an Investmentfonds und managen dieses Depot dynamisch für den Kunden. Zusammen mit Investmentexperten der Deutschen Bank stellen wir so im Rahmen eines etablierten und bewährten Investmentprozesses fortlaufend sicher, dass das Fondsportfolio im Depot des Kunden zum aktuellen Kapitalmarktumfeld passt. Deshalb die Bezeichnung „Depot-Modell“. Das war auch das Innovative an der Einführung der Depotmodelle 1995. Statt der bisher eher statischen Einzelfondsauswahl gab es nun die Möglichkeit, mithilfe von Investmentexperten das eigene Investmentportfolio nach persönlichen Bedürfnissen und Lebensphasen gestalten zu lassen. Zum Beispiel gibt es Depotmodelle mit einem hohen Aktienanteil, die eine hohe Renditechance haben, dementsprechend aber auch risikoreicher sind und umgekehrt eher defensive Modelle mit hoher Anleihenquote, die naturgemäß weniger stark schwanken als Aktien. Grundsätzlich kann man sagen: Je länger man plant, in die Fondspolice einzuzahlen, umso mehr macht es Sinn, einen höheren Aktienanteil zu wählen.

In den 2010er-Jahren wurden dann auch ETF-Depotmodelle eingeführt. Worin liegt hier der Unterschied zu anderen Fondsdepots?

Daniel: „ETF“ steht für „Exchange Traded Fund“, das bedeutet, es handelt sich hierbei um börsengehandelte Fonds, die einen bestimmten Index, z.B. den DAX oder den MSCI World Index, konsequent abbilden und nicht durch den Fondsmanager aktiv gemanagt wird. Hier werden also alle Aktien bzw. andere Anlageklassen des jeweiligen Index aufgenommen und auf gleiche Weise gewichtet, wie sie in dem Index vertreten sind. Ein zentraler Vorteil liegt hier in der Kostenstruktur: Durch das passive Nachbilden eines Index und somit den Verzicht auf aktives Fondsmanagement können ETF besonders günstig angeboten werden. Die Alternative zu passiven ETF sind aktiv gemanagte Investmentfonds. Der Vorteil hier: Der Fondsmanager kann situativ reagieren und je nach politischer und wirtschaftlicher Situation aktiv das Fondsportfolio gestalten. Gerade in Zeiten von starken wirtschaftlichen Umbrüchen hat der Fondsmanager hier wertvollen Handlungsspielraum. Roter Faden, der sich durch alle unsere Depotmodelle zieht, ist die breite Streuung der Anlagen. Das bedeutet, dass wir die Kapitalanlagen unserer Kunden so einsetzen, dass sie in verschiedenen Anlageklassen vertreten sind und darüber hinaus verschiedene Regionen und Branchen abdecken. Finanzwissenschaftliche Forschungsergebnisse sowie unsere jahrzehntelange Erfahrung mit gemanagten Depotmodellen zeigen, dass sich durch diese Verteilung „auf viele Körbchen“ mehr Rendite bei weniger Kursschwankungen erzielen lässt. Der Grund ist vereinfacht gesprochen, dass sich der Rückgang in einem Bereich durch eine positive Wertentwicklung in einem anderen Anlagesegment ausgleicht.

Der ein oder andere fragt sich vielleicht auch, worin denn die Unterschiede zwischen Fonds-Sparplan vs. fondsgebundenen Rentenversicherung liegen. Kann man nicht einfach seinen eigenen Sparplan auch für die Altersvorsorge nutzen?

Daniel: Direkte Investitionen und das Anlegen im Rahmen einer Fondspolice sind keine Gegensätze. Prinzipiell ist beides zu empfehlen. Dabei bietet die Fondspolice einige besondere Vorteile. Die für mich überzeugendsten Eigenschaften sind dabei neben der expliziten steuerlichen Begünstigung, was die Rentabilität dieser Vorsorgevariante erheblich steigert, vor allem die Möglichkeit, das sogenannten „Langlebigkeitsrisiko“ abzusichern. Denn der Kunde kann bei Fälligkeit wählen, ob er eine komplette Auszahlung oder eine lebenslange monatliche Rente wünscht. Darüber hinaus fallen im eigenen Direktdepot bei Portfolioumschichtungen Kapitalertragssteuer auf jeden Gewinn sowie Handelsgebühren an. Beides ist kein Thema innerhalb der Fondspolice. Eine weitere Besonderheit: Innerhalb der Fondspolice hat der Kunde Zugang zu sogenannten „institutionellen Anteilsklassen“, von Investmentfonds, die eigentlich nur großen institutionellen Investoren wie uns als Versicherung zur Verfügung stehen. Dies bringt bei aktiven Fonds enorme Kostenvorteile mit sich. Diese geben wir direkt und vollständig an den Kunden weiter.

Die Depotmodelle der ersten Generation weisen seit ihrer Einführung in 1995 eine durchschnittliche jährliche Rendite zwischen 4,5 und 5,7 Prozent nach Anlagekosten auf. Wie gut ist das? Gerade auf in Hinblick auf die aktuell steigende Inflation?

Daniel: Die letzten Jahrzehnte haben die Renditestärke von fondsgebundenen Anlageformen eindrucksvoll unter Beweis gestellt. Die seit vielen Jahren andauernde Niedrigzinsphase hat chancenorientierte Modelle mit höherer Aktienquote zudem zunehmend als alternativlos werden lassen. Dies wird durch das aktuelle Umfeld von historisch hohen Inflationsraten noch verschärft. Bei einer Teuerungsrate von über fünf Prozent in Deutschland sind Sparer mit einem enormen realen Kaufkraftverlust konfrontiert. Bei Tages- oder Festgeld sowie Anleihenfonds gibt es bei einem Zinsniveau von leicht über Null kein Renditepotenzial. Heißt: Um dem Kaufkraftverlust zu trotzen, ist eine chancenorientierte Anlagestrategie bei einem längerfristigen Anlagehorizont sehr zu empfehlen.*

Seit 2019 bietet Zurich auch nachhaltige Depotmodelle an. Damals eines der ersten Angebote dieser Art am Markt? Wieso sind nachhaltige Investments so wichtig und welche Vorteile haben diese?

Wir sind stolz, einer der ersten Anbieter eines nachhaltigen gemanagten Depotmodells gewesen zu sein. Somit leisten wir auch als Anbieter von Vorsorgelösungen einen Beitrag zu einem nachhaltigeren Wirtschaften. Dabei ist die Berücksichtigung von Nachhaltigkeitsaspekten in der Anlagestrategie aber auch wegen der Renditeentwicklung eine gute Idee. Wissenschaftliche Studien belegen, dass ESG-Anlagen keine Rendite gegenüber konventionellen Anlagevarianten kosten. Im Gegenteil: Anders als bei konventionellen Ansätzen werden Risiken ganzheitlicher berücksichtigt. Man denke z.B. an Klima- oder Reputationsrisiken. Zudem beobachten wir häufig eine höhere Unternehmensqualität in ESG-Portfolios. Dies liegt, vereinfacht gesprochen, auch daran, dass sich erfolgreiche Unternehmen mehr Nachhaltigkeitsfokus leisten können. Verbunden mit diesen zwei Punkten weisen ESG-Portfolios prinzipiell eine höhere Zukunftsorientierung auf, da Segmente der „New Economy“ übergewichtet und Sektoren der „Old Economy“ untergewichtet werden.

Mehr zum 50-jährigen Jubiläum der Fondspolice bei Zurich findet ihr hier: https://bit.ly/3LbbhbV

*Hinweis: Die dargestellten Äußerungen entsprechen den persönlichen Einschätzungen der interviewten Personen. Grundsätzlich gilt: Die frühere Wertentwicklung einer Anlage ist kein verlässlicher Indikator für künftige Ergebnisse. Ein Erfolg der Strategie kann nicht garantiert und Verluste können nicht ausgeschlossen werden.